[בתמונה: מנכ"ל אינוויז עומר כילף]

חברת אינוויז (Innoviz) הודיעה אתמול (ד') כי בכוונתה לבצע גיוס הון משמעותי באמצעות הנפקה לציבור של מניות. החברה תנפיק כ-26 מיליון מניות ותמכור אותם תמורת 2.5 דולר למניה. בסך הכול, אינוויז מצפה לגייס בהנפקה כ-65 מיליון דולר.

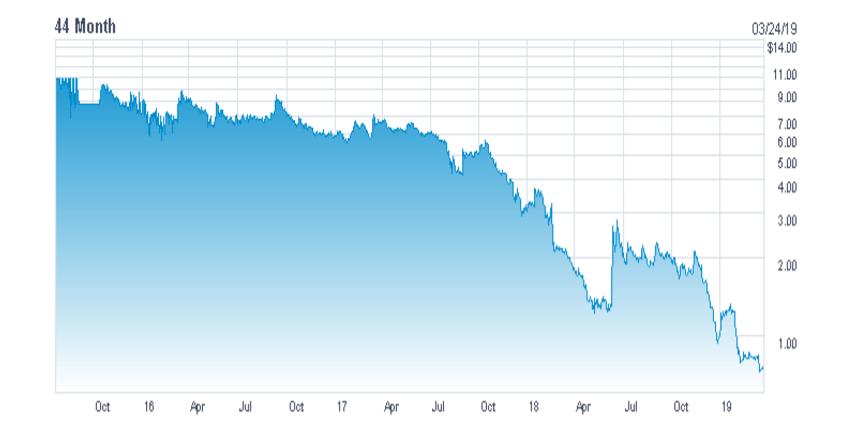

תמחור המניה בהנפקה משקף הנחה משמעותית ביחס למחיר הנעילה אתמול בנסד"ק, שעמד על 3.15 דולר. בעקבות כך, מנייתה של אינוויז יורדת כעת בטרום-מסחר בכ-15%. ההנפקה צפויה להתבצע בשבוע הבא, ומאינוויז נמסר כי החברה תעשה שימוש בהון לצרכיה השוטפים.

ההוצאות התפעוליות של אינוויז ברבעון השני של 2023 הסתכמו ב-30.4 מיליון דולר, עלייה של 6% בהשוואה לרבעון המקביל ב-2022. הנתח המשמעותי ביותר בהוצאות החברה קשור להוצאות המו"פ, שעמדו על 23.8 מיליון דולר ברבעון האחרון על רקע גידול במצבת העובדים. בקופת המזומנים של החברה, נכון לסוף הרבעון השני, יש כ-129.6 מיליון דולר.

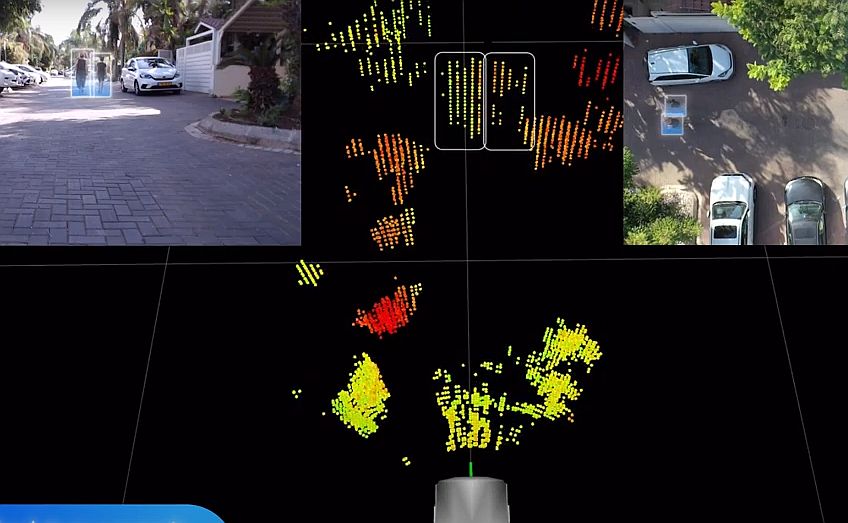

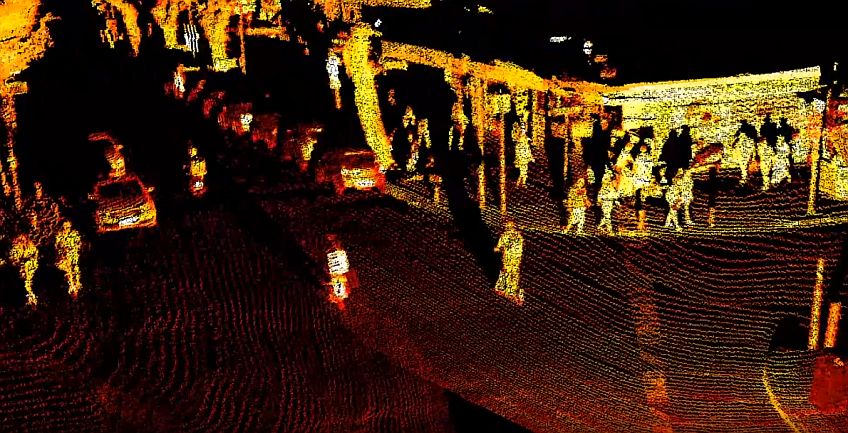

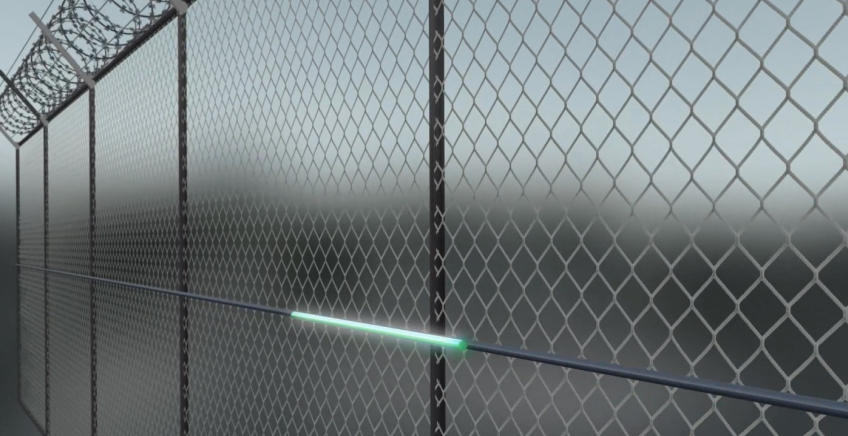

בשבוע שעבר חשפה אינוויז, במסגרת הדו"ח הרבעוני, כי היא מפתחת עבור BMW פלטפורמת LiDAR חדשה, אשר תתמוך בנהיגה אוטונומית ברמה 3 ותשתלב בדגמים עתידיים של יצרנית הרכב הגרמנית. הדור הבא יגיע לטווח חישה וגילוי של 450 מטר, בהשוואה ל-300 מטר בדור הנוכחי, ויספק תמונה ברזולוציה גבוהה פי שניים. המערכת תתבסס על מעבד הבינה המלאכותית (AI) הייעודי, InnovizCore, שפותח על-ידי אינוויז, ועל תוכנת חישה מתוגברת אשר תכלול יישומי נהיגה ובטיחות חדשים.

פיתוח המודול השלם כבר הושלם (tape-out) וכעת הוא נמצא במבדקים במעבדות אינוויז. להערכת החברה, היא תשלח דוגמאות ל-BMW ופולקסווגן לקראת סוף השנה, ותוכל לעבור לייצור סדרתי במחצית השנייה של 2024.